Для дурачков, у которых "всё подорожало..."Кто падет - рубль или доллар (храним сокровища на небе, и не храним на земле)26/Ноя/24

Аватар Alexander Chernykh

Сусальным золотом горят

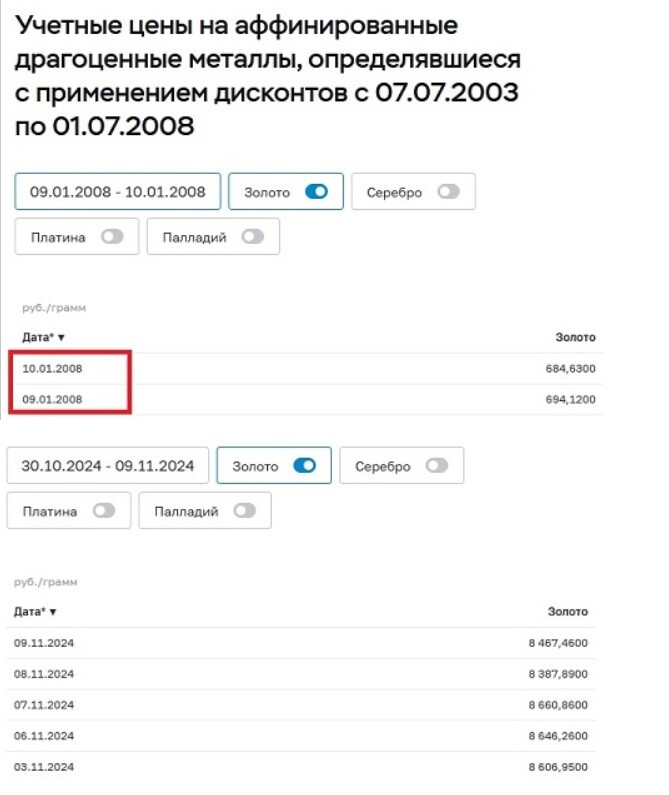

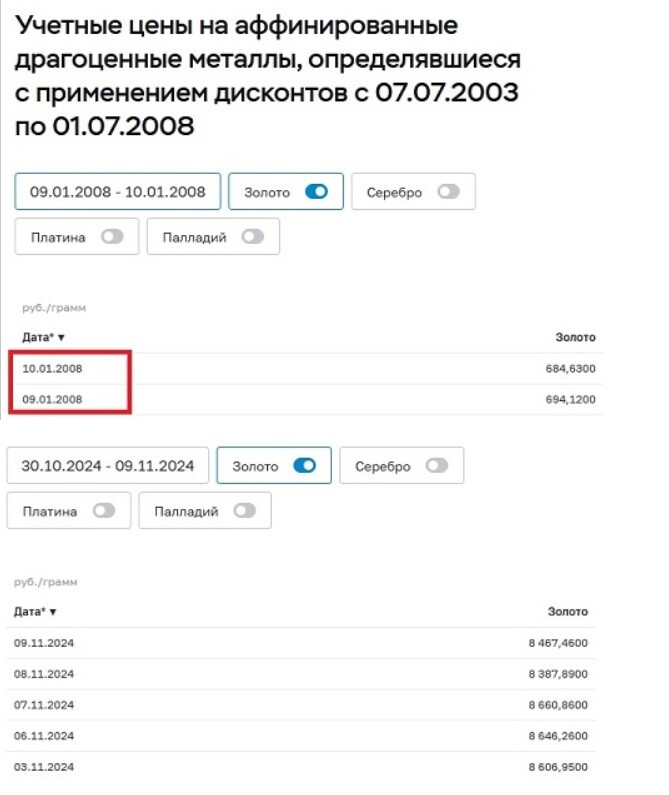

В лесах рождественские елкиДля начала сразу, чтоб без интриги - одна небольшая табличка в две строки. Цена на некий товар в рублях. Цена в 2008 года - и ближе к концу года 2024. Цены взял с сайта Центробанка, то есть самые официальные из официальных. Что мы видим?

В далеком 2008 году некий актив стоит 694 рубля. В солнечном настоящем тот же самый актив стоит несколько дороже 8 467 рублей. Подорожание более чем в 12 раз.

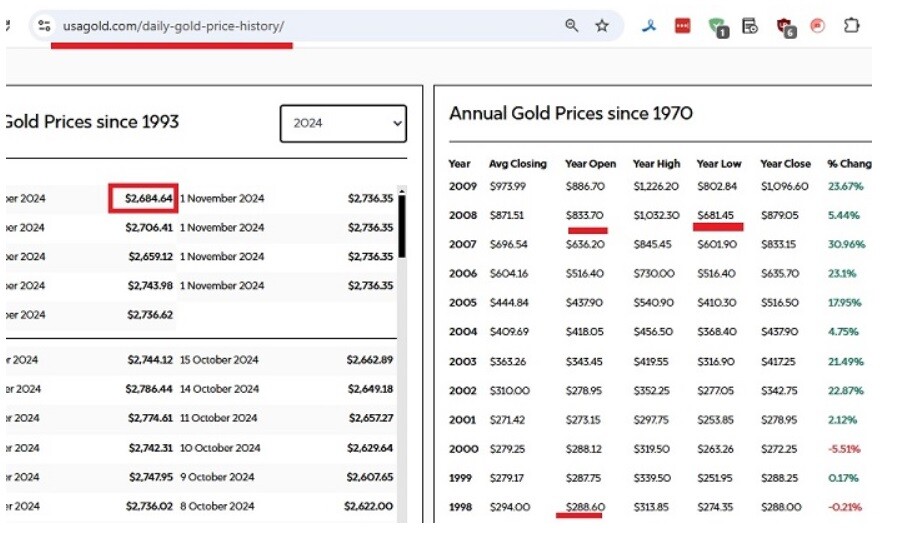

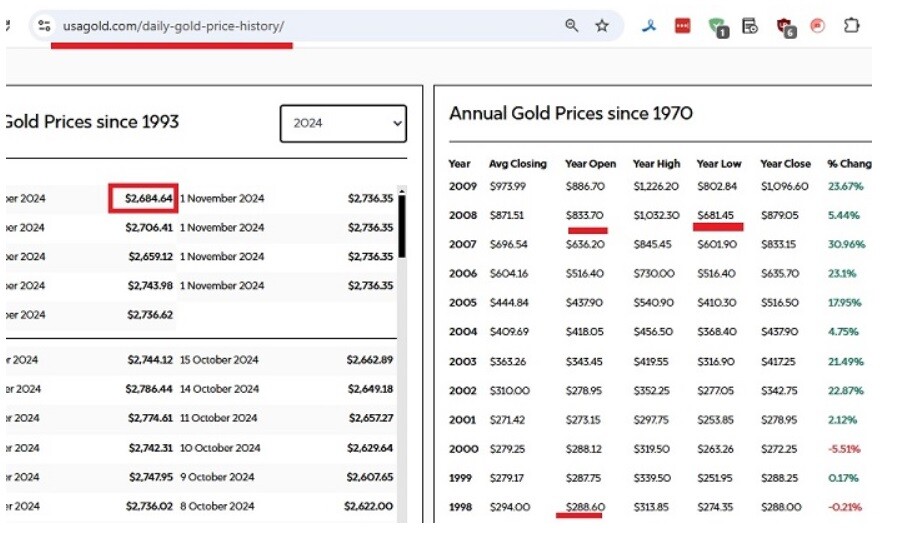

А вот другие данные из другой страны - но тот же актив (в РФ цену брал в граммах, а в штатах это тройная унция, но мы смотрим не соотношение цен, а динамику, так что не суть). Что мы видим?

В 2008 году актив стоил 833 доллара в январе, падал и до 681 доллара. Чуть ранее, в 2004 году так и вовсе средняя цена за год была всего 410 долларов. А светлом настоящем актив стоит 2 684 доллара. Рост с января 2008 года более чем в 3 раза. Рост за 20 лет - в 6.5 раз.

Если б мы говорили об акциях, можно было б сказать - глядите какой актив, глядите как растет, вот что нужно брать. Но - мы говорим о золоте. Сколько стоит грамм золота? Он стоит (вы не поверите) - один грамм золота. Скорее мы тут обратную картину видим - картину девальвации. Проще говоря - наш российский рубль за полтора десятка с небольшим лет обесценился во много раз, увы.

И тут бы сказал какой-то либерал-иноагент - “до чего страну довели, ироды, вот он крах экономики”. Но - как мы видим, с долларом происходит ровно то же. Девальвация, и еще раз девальвация. И на промежутке в пару десятков лет - размеры девальвации не так уж сильно от российских отличаются.

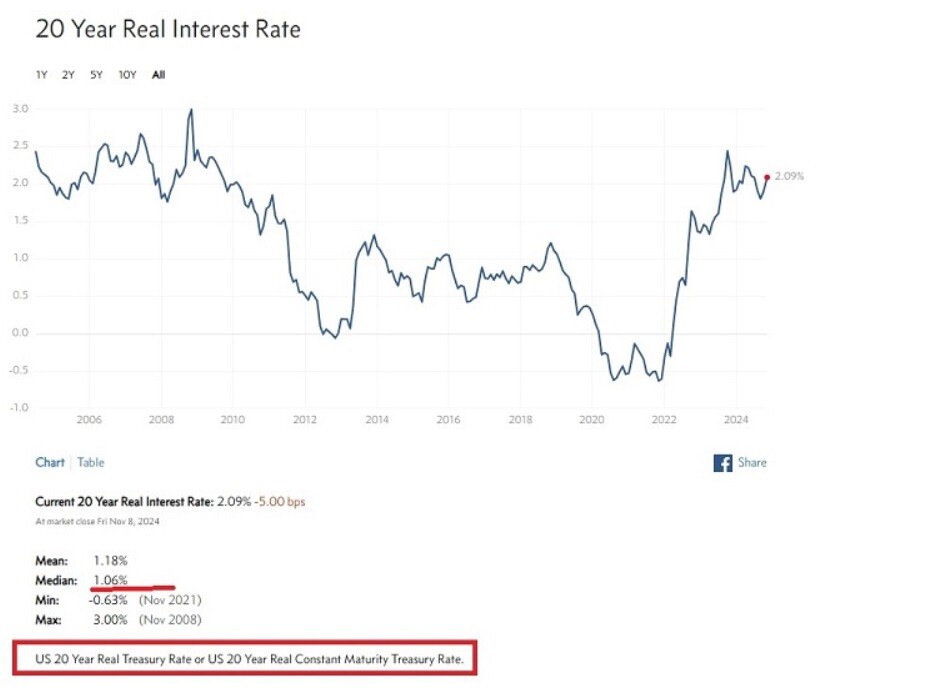

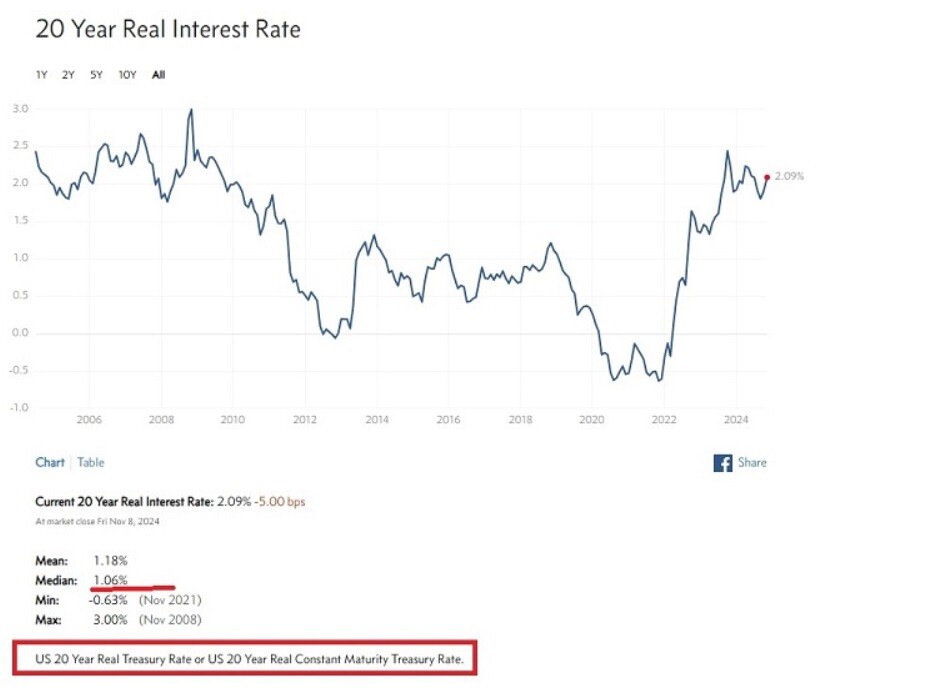

А что следует из этого простого факта? Что доллар как средство накопления не падет - он уже пал. Сейчас глянул доходность 20-летних облигаций США - 4.58%. Отдай 100 долларов, грубо говоря и получай по 4.6% в год. Еще грубее - отдай 100 долларов и получи через 20 лет 192$ примерно. А покупательская способность у них будет 192 делим на 6.5 = 29.5 долларов. То есть покупаешь трежери - отдаешь дяде две трети денег и надеешься, что оставшаяся треть вернется к тебе.

Если еще более грубо - представим двух человек, продуманного американца Дона Смита и россиянина Васю Пупкина. Джон Смит 20 лет назад получил премию, к примеру 10 тыс долларов. Тратить не стал, вложил в трежериc, американцы они ж инвестируют в будущее. Получил ли он в 2024 году на 92% больше? Не-а. Проценты по трежери они ж сегодня 4.6%. А чуть раньше они были несколько меньше. Вот такую картинку нашел.

Средний годовой доход - 1%. Один. Процент. Один блин процент. За 20 лет получается - несколько больше 20%. Итого наш Смит инвестировав 10 тыс долл спустя 20 лет получит в районе 12 тысяч. Или эквивалент 1 840 $ в ценах 2004 года.

Ну а наш соотечественник Вася Пупкин в далеком 2008 году тоже работал много - и заработал 100 тысяч руб. Вася был молод, был понторезом - и вместо трежерис купил себе на все деньги пацанскую золотую цепочку. Спустя все эти годы он пронес символ успеха 90-ых, и сегодня вполне может сдать ее в ломбард и получить миллион 200 тысяч. 100 тысяч рублей были немаленькими деньгами в 2008 году - миллион 200 тысяч немаленькие деньги и сегодня. Что называется - почувствуйте разницу между инвестицией и показным потреблением. Показное потребление в нашем примере выигрывает с разгромным счетом в одни ворота.

А теперь давайте сделаем шаг назад, и призадумаемся. Сложны ли наши расчеты? Нет, абсолютно просты. Сложно ли сделать схожий расчет правительствам, хедж-фондам, банкам разным? Нет, скорее всего все эти структуры делают расчеты на несколько порядков сложнее. Трудно ли прийти к выводу, что вложения в американские долговые бумаги себя, мягко скажем, не окупают? Ни по ставке 1%, ни по нынешней ставке в целых 4.5%? Хотя конечно, на куче разных ресурсов висят восторженные рассуждения, что американские бумаги - надежнейшие из надежных, а процент 4.5% - это ну просто невероятная возможность разбогатеть до конца жизни, а также на несколько следующих поколений. Но не смотря на все эти замечательные посылы вывод - достаточно однозначен.

Небольшой историко-литературный экскурс. Если вспомним известный роман Булгакова - “Мастер и Маргарита” - там один второстепенный сюжет был - “сдавайте валюту”. Второстепенному персонажу были наваждения - окружающие убеждали его валюту сдавать, доллары в том числе. В чем контекст этого сюжета? Контекст прост - у какой-то части граждан было принято валюту иметь, и сбережения в валюте держать. Отчего это было принято? Оттого, что такое накопление рассматривалось как безрисковое, не подверженное инфляции.

Если помните, еще в 90-е был достаточно популярен анекдот - “У денег есть три состояния - денег нет, денег совсем совсем нет и третье - пора доллары продавать”. Это та же парадигма - доллары хранить на черный день, на тот период, когда совсем плохо станет - и только в этом совсем плохом случае их продать. Та же парадигма - некий безрисковый актив, не подверженный инфляции. То есть эти представления держались десятилетиями, и как понимаем в силу того, что они были основаны на реальности.

А сегодня таких представлений в народе почти и нет. Есть какая-то часть населения, которая при каждой напряженности бросается валюту покупать - но очереди в обменниках были в последний раз лет несколько назад наверное. И потом часть людей на депозиты перевела, а кто-то в недвижимость вложился, а кто-то (и тоже немало людей) акции российских компаний прикупали. Просто потому, что люди понимают - доллар от инфляции не спасет (и потому что альтернативные варианты вложений есть). Понимают не в силу каких-то убеждений - а просто вот на уровне коллективного бессознательного.

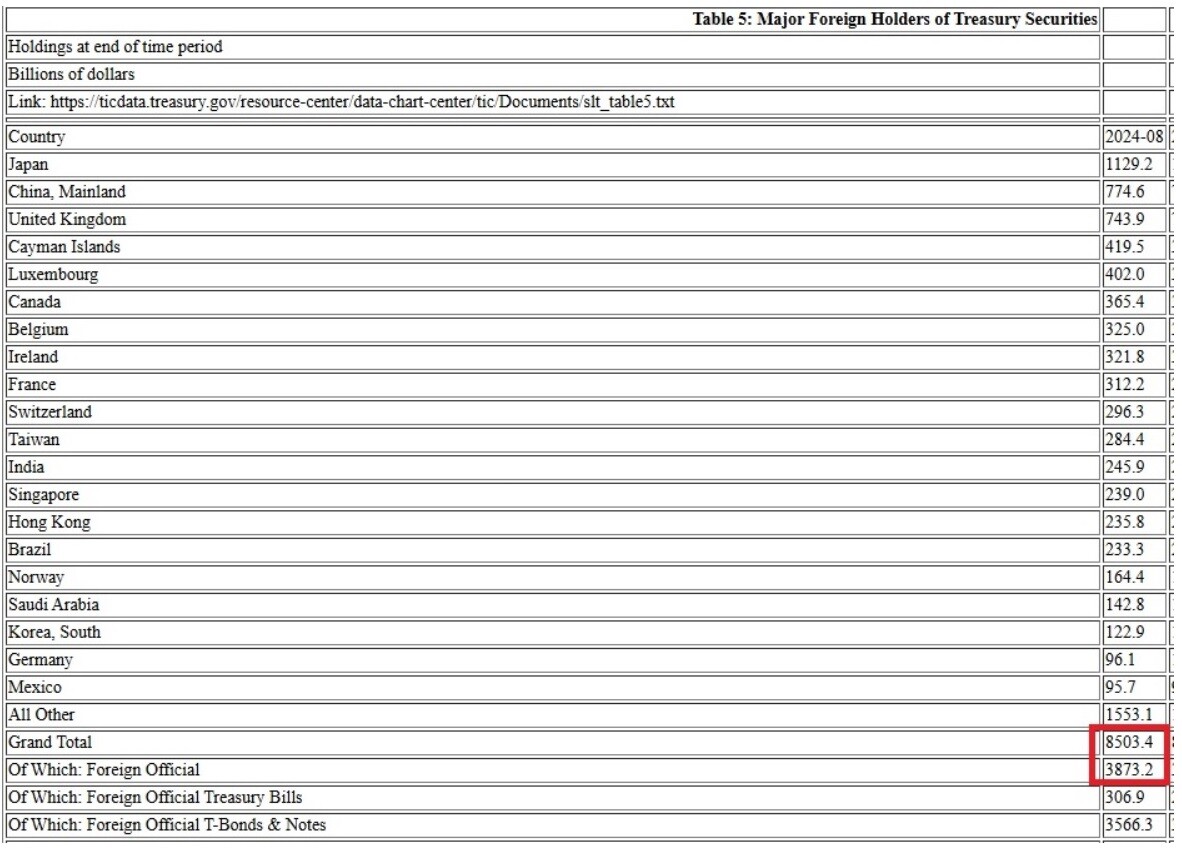

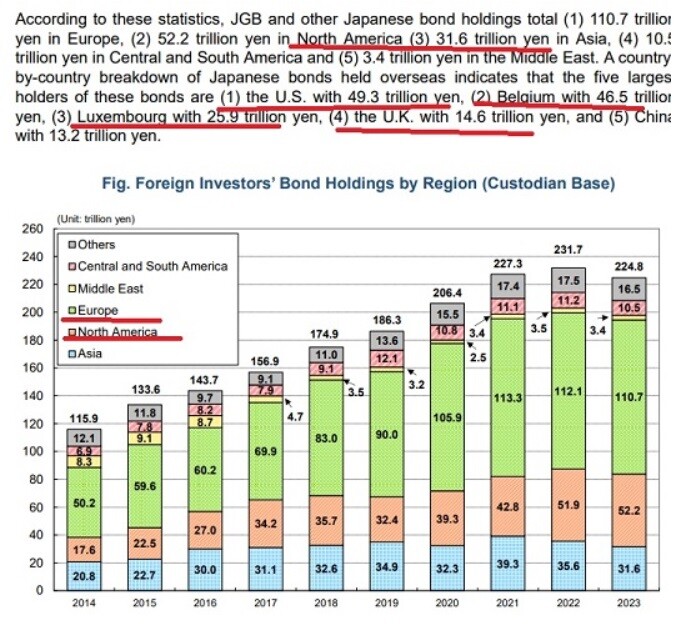

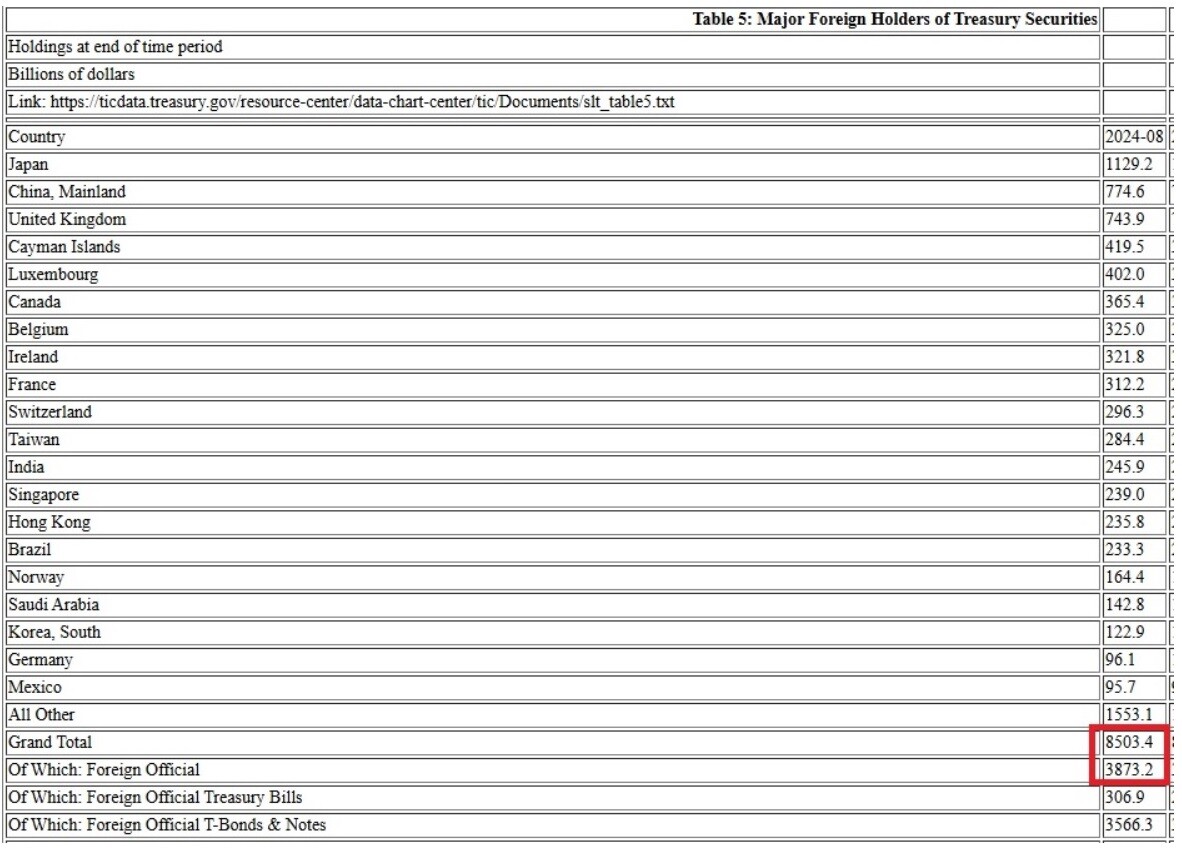

Но если понимают обычные люди - наверное должны понимать и серьезные финансовые структуры? Отчего ж тогда США выпускает долговые обязательства и сейчас, кто ж покупает эти замечательные бумаги? Давайте поглядим.

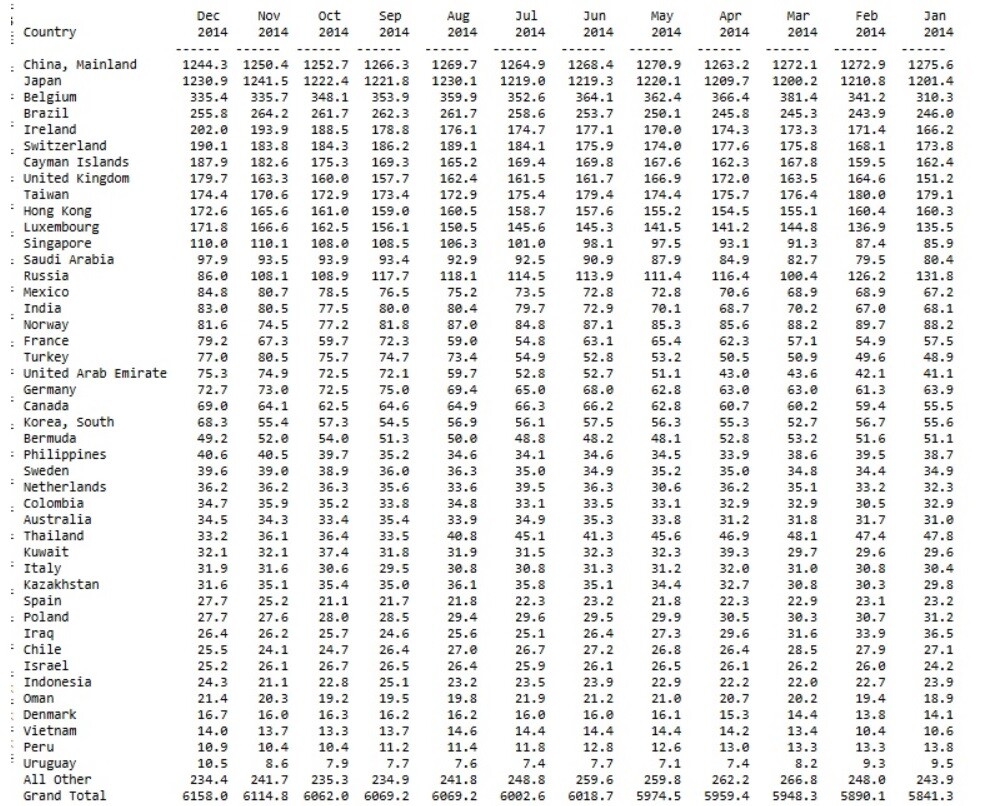

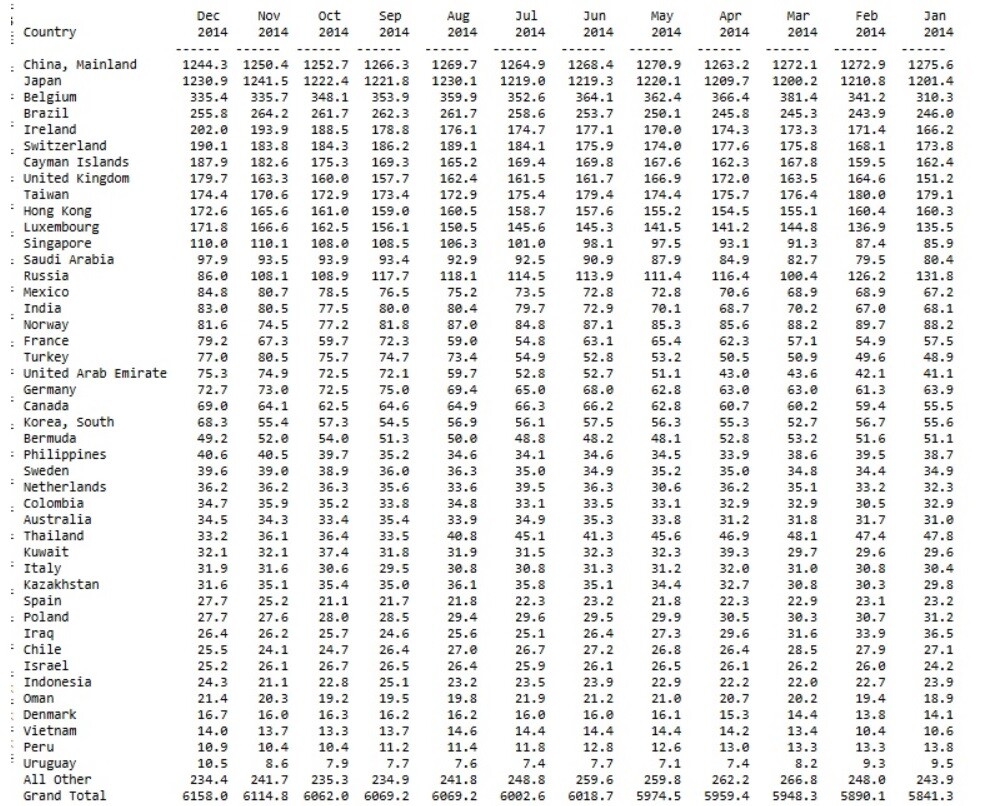

Что нам говорит эта табличка? Да трудно понять, давайте посмотрим табличку 10 лет назад еще (

https://ticdata.treasury.gov/P ... 1.txt).

И чтоб совсем все понять - что было 20 лет назад (

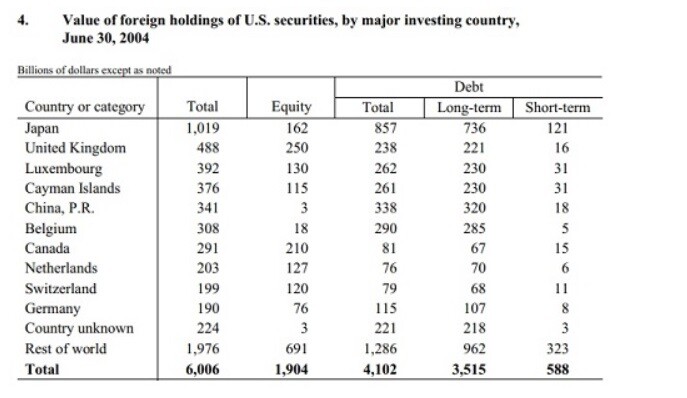

https://ticdata.treasury.gov/r ... r.pdf ).

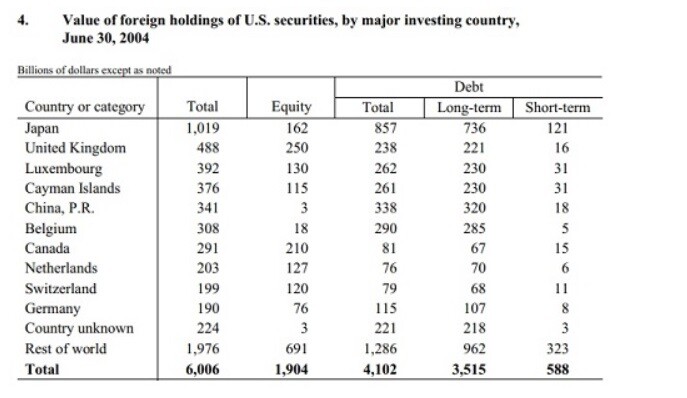

Что мы видим? В далеком 2004 году (когда по земле еще динозавры бегали) - разные страны и структуры держали американских долгов на 6 триллионов долларов. Один триллион у Японии, два триллиона - у стран у кого меньше 150 миллиардов, то есть видимо таких стран было немало, раз их не перечисляли. Англия - почти полтриллиона, Люксембург и Кайманы - почти по 400 миллиардов.

В 2014 году мы видим, что сумма у всех держателей иностранных - 6.158 триллиона долларов. Триллион 200 миллиардов - у Японии и Китая (в табличке еще отдельно Гонконг - если с Гонконгом, то у Китая триллион 400 - почти четверть долга). Крупные суммы - у Бельгии, Каймановых островов, Ирландии, Люксембурга, Англии - и Бразилии.

И в года 2024 мы видим - 3 триллиона 900 миллиардов (государственных). Триллион 100 - у Японии. Китай + Гонконг (он отдельной строкой) - триллион примерно. Далее - Англия, Каймановы острова, Люксембург, Канада, Бельгия, Ирландия, Франция, Швейцария, Тайвань. Прочие страны - у кого меньше 100 миллиардов - полтора триллиона.

А теперь проанализируем. Как мы знаем, американская валюта за эти сложные годы потеряла в стоимости примерно в 6 раз, по грубым оценкам. Стало быть если США бы поддерживали уровень долга хотя б “как в 2004-ом” - долгов бы должно было бы быть иностранных - на 36 триллионов. Но в нашей реальности - даже в абсолютных цифрах долгов стало на треть меньше. Можно сказать - что американцы плавно сдули свой долг. Можно сказать - что американцам в долг желающих давать больше нет на планете. Тут скорее мировозренческий вопрос - если вы верите, что американцы самые умные - тогда можно предположить, что вот люди хитро свой долг обнуляют. Если верите, что у американцев проблемы - можем кричать, что не дают в долг американскому правительству. Если без оценок - просто фиксируем, что наш исходный вывод верен - серьезные структуры, как и простые граждане, считают, что плохая это идея - кредитовать США сегодня.

Но давайте еще на шаг вперед шагнем. Есть одна нехорошая категория граждан, которые себя аналитиками презентуют. Эти странные граждане анализируют по правилам, которые я бы назвал “заборными”. Как знаете пословицу - “На заборе написано - член, а там дрова лежат”. Вот огромная категория граждан так и анализирует - по тому, что написано на заборе. Примерно так - “ага, на заборе написано - член, забор в 50 метров, член от 10 см до 20 в среднем, значит за забором лежит от 250 до 500 членов”. Хотя народная мудрость подсказывает, что ничего кроме дров там нет.

Вот давайте теперь еще раз взглянем на нашу табличку 2024 года. Китай, крупнейший держатель долга - активно сбрасывает американские бумаги. И тут интриги нет. А вот остальные?

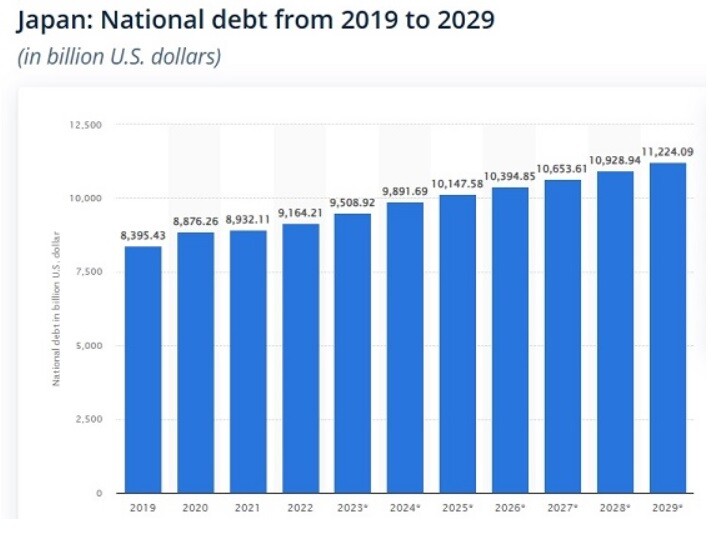

Япония, как видим, за 20 лет нарастила вложения на 100 миллиардов (и потеряла огромнейшие, огромнейшие деньги за 20 лет владения американским долгом). Что нам известно про Японию?

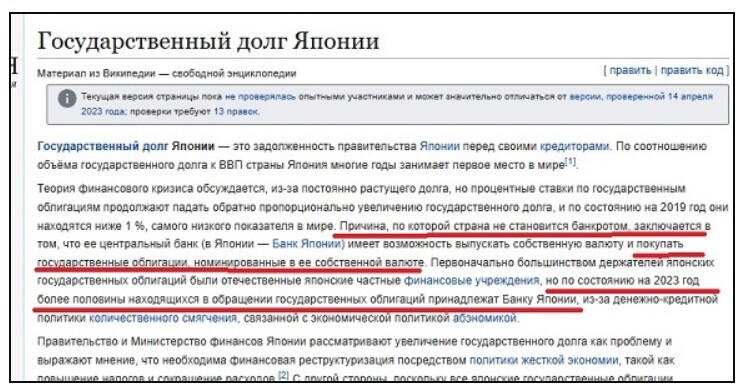

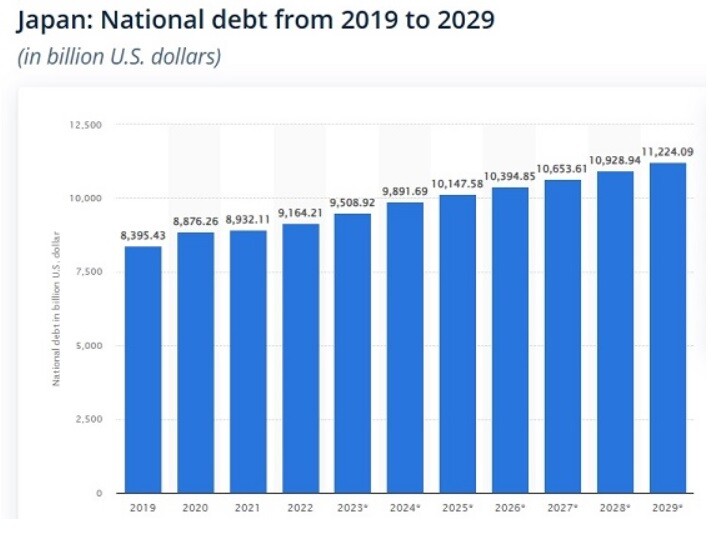

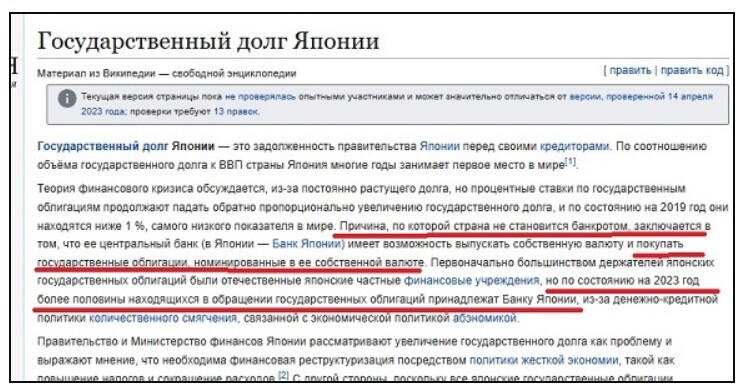

Что у страны - сюрприз - тоже огромный долг. 5 лет назад был 8 триллионов долларов. Сейчас почти 10, и в недалеком будущем - 11. А что есть японский долг такое? Спросим у неполживой википедии.

Что это значит, если на русский перевести? Нарисовали долги, потом напечатали деньги, сами себе продали. Как в народе говорят - “Безалкогольное пиво - первый шаг к резиновой женщине”.

А что сами японцы говорят? (

https://www.mof.go.jp/english/ ... e.pdf ) А вот такое пишут.

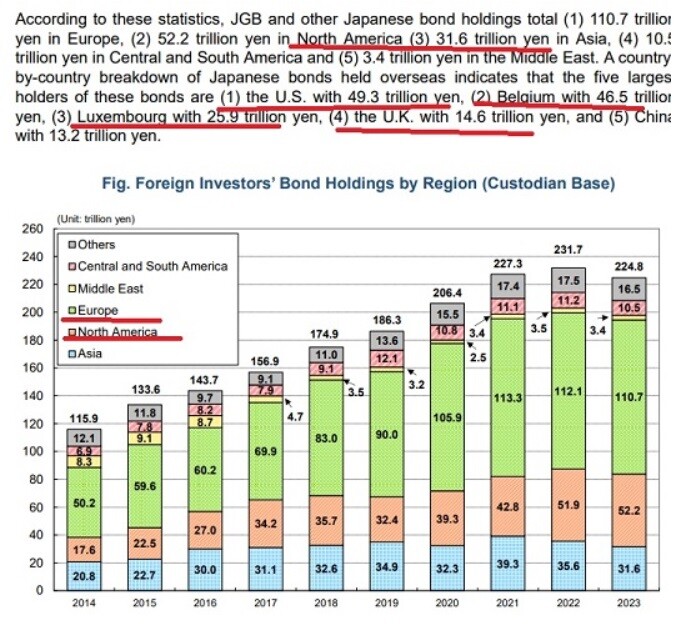

О чем это? Вы не поверите - у японцев тоже есть долговые бумаги. И покупает их - их же центробанк, ну и все те же - США, Люксембург, Бельгия, Англия.

Что-то мне подсказывает, что если английский долг посмотреть - будет примерно то же - долг велик, но иностранцы покупают - американцы, японцы, и богатый Люксембург.

То есть что мы видим на примере Японии? Япония печатает деньги. И на эти деньги собственные долги покупает. То есть если сократить - Япония печатает необеспеченные деньги. Раньше японские долги японские корпорации покупали - сейчас уже не хотят или не могут. Поэтому просто печатание денег. Также имеет место нехитрая схема - США напечатали денег, купили японских долговых бумаг, японцы на эти деньги купили американских долговых бумаг.

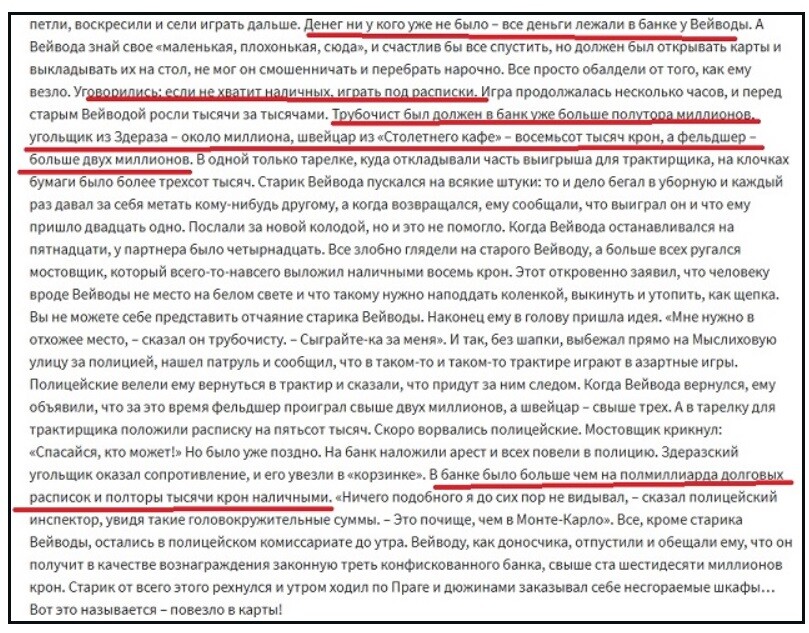

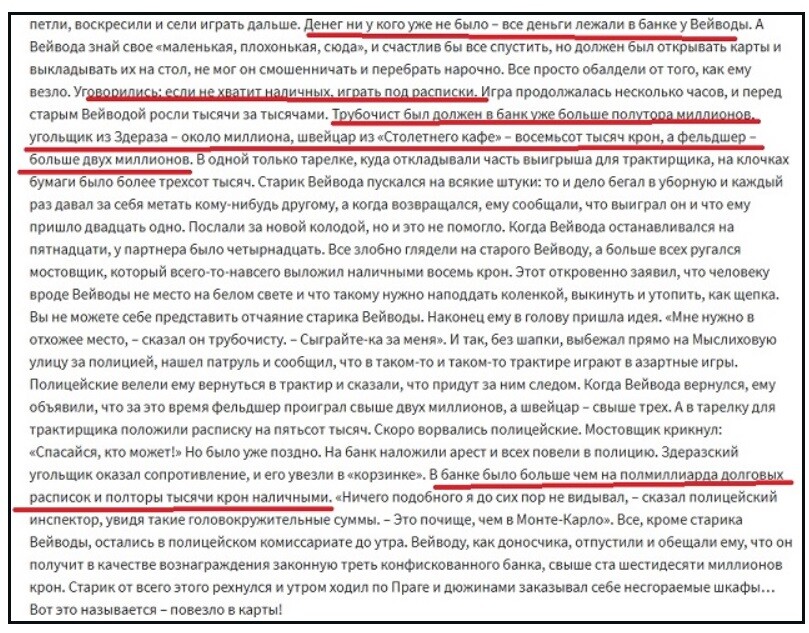

Как тут не вспомнить бравого солдата Швейка? Классик описал происходящее лет сто назад.

И возвращаясь в реальный мир. Можно увидеть, что долги США они сильно разные. Ну вот долг Люксембургу или Кайманам. Можно предположить, что наивные люксембуржцы не знают, что американская валюта обесценивается, и десятилетиями скупает американские долги. А можно вспомнить, что Кайманы, Люксембург - это финансовые центры, разного рода офшоры - и держит американские долги кто-то другой все же. Кто? Думается - ответ в статье Википедии про Японию. Американский ФРС печатает деньги, точно как и в Японии, и сам у себя покупает свои долги. Зачем? Затем, чтоб видимость активности была, чтоб схема не рухнула, чтоб какая-то часть нетто-импортеров в США брала за свои товары американскими бумагами. Как видимо - этот аттракцион невиданной щедрости исчезает, но есть пока страны, которые в США продают и бумаги держат - Китай, пока еще Япония нетто-импортер, видимо Германия и Южная Корея. Но в целом США получает от мира - сильно сильно меньше. Собственно - это заметно и невооруженным взглядом. Про ветшание американской инфраструктуры только ленивый не пишет. Мосты, которые падают, дамбы, которые ветшают, метро в финансовом центре мира, в котором даже банально освещение нормальное сделать не могут.

Собственно можно дальше продолжать и продолжать, но вернемся к исходному вопросу. Когда рухнет доллар?

Ответ - как средство сбережения доллар и американские долговые бумаги не рассматриваются уже. Ни государственными акторами, ни частными лицами. Все остальные американские бумаги - негосударственные (Apple, Tesla, Netflix etc) - думается просядут столь же стремительно в ближайшие лет 20 (хотя возможно, кто-то сменит де-факто юрисдикцию).

А вот торговать в долларе пока еще удобно. Альтернативные схемы пока сложны и трудны. Но вот тут, как видится, изменение будет стремительным и одномоментным. Так что классическая фраза “Сдавайте валюту” - опередила свое время, но сегодня в ней видится глубочайший смысл.

Резюмируем. Разговоры о гигантском долге США - сильно преувеличены. Внешний долг не растет почти даже в абсолютных цифрах - а в относительных падает стремительным домкратом. И даже из этого быстро уменьшающегося долга часть явно куплена самими США - или весьма мутными структурами (Кайманы, Люксембург, Ирландия). Другая и тоже весьма значительная часть - у стран, которых своего долга много. Можно гадать, в какой пропорции идет расплата США за поставки разных товаров из этих стран своими бумагами, а в какой - имеют место странные схемы с покупкой долгов этих самых стран. Но даже весьма условные прикидки показывают, что долг США по факту еще меньше, если эти загадочные транзакции исключать (примерно как внутри крупного холдинга подводят внутренний баланс, исключая внутрифирменные продажи).

А что остается в сухом остатке? Огромный внутренний долг, ползучая утрата статуса резервной валюты - и как следствие нищание населения и деградация инфраструктуры. В этом разрезе становится понятно появление Трампа - который громко обещал и из ООН выйти, и из ВОЗ, и деньги за военные базы США с союзников требовать, и торговые войны начать. Какая-то часть элиты США видит что вроде все по старому - базы военные есть, трежери еще на несколько триллионов разные страны держат - а фактически денег становится меньше и жить явно труднее. Трамп и его команда, которая обещает кучу министерств разогнать, и международную активность всячески сократить - следствие.

Если помним, в Аргентине не так давно тоже пришел к власти странный чел, который пообещал всех чиновников разогнать и сделать хорошо. Сегодня трамповцы на полном серьезе обещают опыт Милея в США повторить. То есть как бы признают, что положение в США - примерно как в Аргентине. Кстати, не знаю достоверно, стало ли в Аргентине лучше жить при Милее, а вот то что он золотой запас страны в Англию вывез - это известно. Вывез в страну, с которой фактически военный конфликт(!!!). То есть чтоб гарантированно не вернули деньги. И вот этот передовой опыт изучают в США. Как мы понимаем - не от хорошей жизни.

«Все мое»,- сказало злато;

«Все мое»,- сказал булат.

«Все куплю»,- сказало злато;

«Все возьму»,- сказал булат.

PS - о российском рубле я написал совсем немного и в начале. К сожалению, рубль тоже обесценивается, и пока даже несколько стремительнее доллара. Тут прогнозов делать не хочу, возможно это изменится, возможно и нет.

PPS - пока писал статью, пришла новость, что японцы за 3 квартал 2024 года продали 62 миллиардов трежери и Китай еще 51. Ну что сказать - Япония и Китай выглядят главными проигравшими на этом празднике жизни. Они фактически оплатили США десяток лет жизни, но более видимо платить нет желания у Китая и возможности - у Японии.

Alexander Chernykh